現(xiàn)在,又到了大家都擔(dān)憂風(fēng)險的時候。

這其實是一種頗為常見的市場狀態(tài),所謂牛市總在疑慮中前進,在瘋狂中見頂。

真正危險的時刻,是樂觀與亢奮情緒走向極致,同時基本面悄然扭轉(zhuǎn)或黑天鵝驟至,這才是泡沫破裂的前兆。

而大家提心吊膽討論著泡沫,不斷審視估值和基本面,這其實是牛市周期走走停停的常見現(xiàn)象。

最近關(guān)于美股AI泡沫的討論較多。雖然AI是個新鮮事物,但科技股行情歷史上曾多次出現(xiàn)。顛覆性的革新往往與高漲的投資熱情和估值泡沫相伴,從頭到尾。

回顧這輪AI革命驅(qū)動的科技股行情,也是如此,它既具有史無前例的顛覆潛力,也攜帶著傳統(tǒng)科技股行情中的危險信號。

這就是投資中的一大悖論,我們必須在兩難中做出選擇:

要么放棄歷史性機遇,讓長期投資收益打折

要么承擔(dān)估值溢價風(fēng)險,面對較大的潛在波動

AI泡沫是困擾美股投資者的問題。同樣的,當前國內(nèi)投資者,尤其是高凈值投資者,也面臨著一個相似的兩難:量化股票私募產(chǎn)品的顛覆潛力和危險信號。

一方面,量化股票產(chǎn)品亮眼的超額業(yè)績與科學(xué)的賺錢邏輯,展現(xiàn)出了極強的吸引力。另一方面,收益的快速累積與多變的市場結(jié)構(gòu)也讓人擔(dān)憂潛在風(fēng)險。

近期,A股波動有所加大,大家也愈發(fā)擔(dān)憂股票基金的風(fēng)險。

接下來,我們就討論一下風(fēng)險這個話題。

現(xiàn)在量化股票策略風(fēng)險大嗎

8月份以來,極致的科技行情讓A股市場結(jié)構(gòu)出現(xiàn)失衡,量化股票策略超額有一定調(diào)整。但11月以來,隨著市場風(fēng)格趨于均衡,量化超額有所修復(fù)。

不過最近幾周,隨著各寬基指數(shù)波動加大,量化股票產(chǎn)品又遇到了新的波折。那么,現(xiàn)在量化產(chǎn)品的風(fēng)險大嗎?

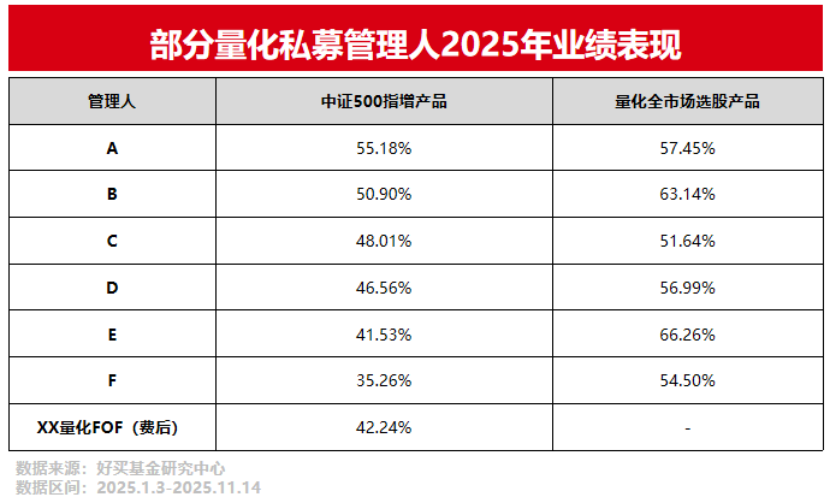

回看2025年全年,截至11月中旬,頭部量化私募中證500指增的超額普遍在10%以上,再算上指數(shù)收益,500指增年內(nèi)總收益可達40%。選股范圍更廣的量化多頭產(chǎn)品收益可達50%。

與往年相比,無論看今年寬基指數(shù)的漲幅還是量化私募的超額水平,整體上算是較為溫和的中高收益之年,尚難斷言已到了亢奮、過熱,需要謹防風(fēng)險的極端時期。

不過,從市場結(jié)構(gòu)來看,確實也有隱憂。

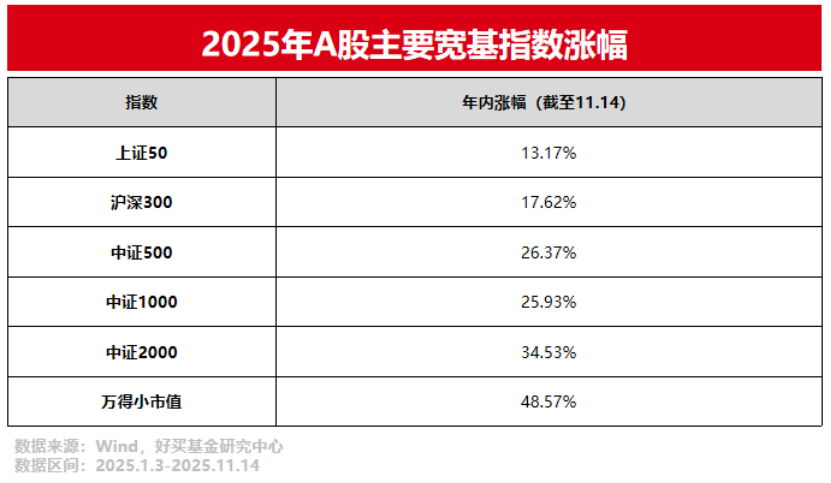

再把時間拉回11月中旬,年內(nèi)各寬基指數(shù)普遍上漲,而小微盤指數(shù)表現(xiàn)尤為突出。

由上表可見,今年A股主要寬基指數(shù)均有一定幅度的上漲,其中,中證500與中證1000指數(shù)漲超25%,萬得小市值指數(shù)漲近50%,由此可見市場運行的方向和風(fēng)格天平的偏向。

這樣的市場環(huán)境中,一方面,隨著指數(shù)上漲與資金涌入,系統(tǒng)性波動會有所加大,另一方面,風(fēng)格層面的潛在抖動又為量化超額增添了不確定性。

所以現(xiàn)在是一個較明顯的兩難局面,同時也是市場運行到當前階段,投資者必須面對的局面,機會仍存,而風(fēng)險也如影隨形。

那我們應(yīng)該如何權(quán)衡機會與風(fēng)險呢?

正確面對風(fēng)險解決投資中的兩難

我們首先應(yīng)該做的,是以正確的方法分析投資中的風(fēng)險。

如果只是一味的遇到回撤就擔(dān)憂風(fēng)險,慌不擇路,看到上漲就發(fā)現(xiàn)機會,蜂擁而入,那難免會陷入追漲殺跌的循環(huán),最終被市場波動牽著走。

正確分析風(fēng)險、應(yīng)對風(fēng)險的方法分為兩步:

第一步,從性價比的角度去思考風(fēng)險,看在當前的性價比之下,這個風(fēng)險是否值得承擔(dān)

股市投資,我們永遠都會面臨風(fēng)險,面對各種不確定性,只要投資就要承擔(dān)風(fēng)險。問題的核心在于,承擔(dān)風(fēng)險能獲取多高的潛在回報,這種性價比值不值得我們?nèi)サL(fēng)險。

從這個角度出發(fā),現(xiàn)在配置A股,承擔(dān)風(fēng)險的性價比如何呢?我們可以看股權(quán)風(fēng)險溢價這個指標。也就是股票資產(chǎn)相對于債券資產(chǎn)的吸引力。

由上圖可見,截至11月中旬,中證800的股權(quán)風(fēng)險溢價處于2010年4月以來的均值附近。也就是經(jīng)歷了年內(nèi)一定幅度的上漲后,A股資產(chǎn)相較于債券資產(chǎn)的吸引力處于歷史中值附近。

簡單來說,考慮到當前的利率水平與A股估值,我們?nèi)钥梢员3忠粋€中性的股債配比。

這是從系統(tǒng)性機會和風(fēng)險的角度出發(fā),如果再考慮到量化私募超額的性價比,現(xiàn)在承擔(dān)風(fēng)險,布局量化產(chǎn)品,仍然是一個較合理的資配選擇。看當前風(fēng)險水平所對應(yīng)的潛在機會,量化私募股票產(chǎn)品仍然具有吸引力。

這是第一步,我們從性價比的角度思考值不值得承擔(dān)風(fēng)險。第二步,我們要確定自己在承擔(dān)相應(yīng)風(fēng)險之后,能在足夠長的時間周期里從容面對各種風(fēng)險事件。

第二步,承擔(dān)風(fēng)險之后,能在足夠長的時間周期里,以平和的心態(tài)面對各種變化

歷史上,量化股票策略產(chǎn)品遇到過多次風(fēng)險事件,包括2014年市場風(fēng)格急轉(zhuǎn)彎時對沖性質(zhì)的中性產(chǎn)品遭遇大幅回調(diào),包括2024年初小盤股踩踏帶來量化超額的大幅回撤。除了這種“十年一遇”級別的極端行情之外,大大小小的超額調(diào)整也時有出現(xiàn)。

但這些波動之后,今年多數(shù)的量化股票私募產(chǎn)品陸續(xù)都創(chuàng)出了歷史新高。

真正危險的未必是黑天鵝或是極端行情,而是投資人風(fēng)險承受能力不夠,在波動中恐慌性拋售,結(jié)果錯過了后續(xù)的市場修復(fù),錯過了更長周期的收益增長。

所以當我們決定承擔(dān)風(fēng)險之后,第二步要明確的,是我們有能力堅持足夠長的時間周期,承受住極端波動,能最終獲取承擔(dān)風(fēng)險帶來的收益對價。

總結(jié)以上,我們分析了當前量化股票私募產(chǎn)品的風(fēng)險情況。從性價比的角度看,現(xiàn)在仍然值得承擔(dān)風(fēng)險,布局量化。但投資者要注意自身的風(fēng)險承擔(dān)能力與風(fēng)險擔(dān)受程度,我們可以通過一些配置手段,調(diào)整單一資產(chǎn)的風(fēng)險暴露情況。

比如可以在配置量化股票私募的同時多元配置價值風(fēng)格主觀私募、成長風(fēng)格主觀私募來控制量化超額的波動風(fēng)險,比如可以多元配置CTA策略、全球?qū)_策略或固收策略來吸收股票資產(chǎn)波動。

一方面,合理的配置能讓我們更好的承受住股市波動,獲取長期的風(fēng)險溢價。另一方面,均衡的組合也能讓我們在股市回撤至高性價比區(qū)間時,有提升銳度捕捉機會的余地。

只要我們正確認知風(fēng)險,合理應(yīng)對風(fēng)險,風(fēng)險其實并不可怕。

風(fēng)險提示:

投資有風(fēng)險。基金的過往業(yè)績并不預(yù)示其未來表現(xiàn)。基金管理人管理的其他基金的業(yè)績并不構(gòu)成基金業(yè)績表現(xiàn)的保證。相關(guān)數(shù)據(jù)僅供參考,不構(gòu)成投資建議。投資人請詳閱基金合同等法律文件,了解產(chǎn)品風(fēng)險收益特征,根據(jù)自身資產(chǎn)狀況、風(fēng)險承受能力審慎決策,獨立承擔(dān)投資風(fēng)險。

重要提醒:

本文版權(quán)為好買財富所有,未經(jīng)許可任何機構(gòu)和個人不得以任何形式轉(zhuǎn)載和發(fā)表。