隨著市場站上3500點和一些主題性機會的大熱,投資者心態正在迅速扭轉。

去年這個時候,市場尚在熱捧紅利股。而現在,紅利股可能需要1年才兌現的8-10%收益,一些熱門領域的股票可能1天就給兌現了,投資者的主要矛盾從“能不能賺錢”迅速演變成了“別人都漲50%了,為什么我才漲5%”。

相對于熊市的普跌而言,牛市更容易滋生FOMO的焦慮。

因此現在主要問題是2個,一是未來市場會不會走牛市?二是如果牛真來了,投資者該如何應付?

未來市場會不會走牛市?

針對第一個問題,我們認為雖無法預測牛熊,但可以通過一些指標做大體的方向感把握。

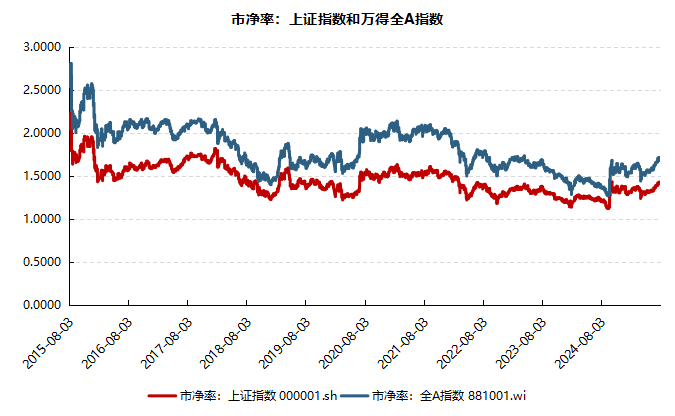

比如從主要寬基指數的估值來看,目前全A指數pb約1.7x,以近10年角度看處于中等水平(42%),上證指數的pb約1.5x,以近10年角度看也處于中等水平(47%)。

市凈率相關數據

數據來源:Wind,好買基金研究中心整理,2015/8/1-2025/8/1

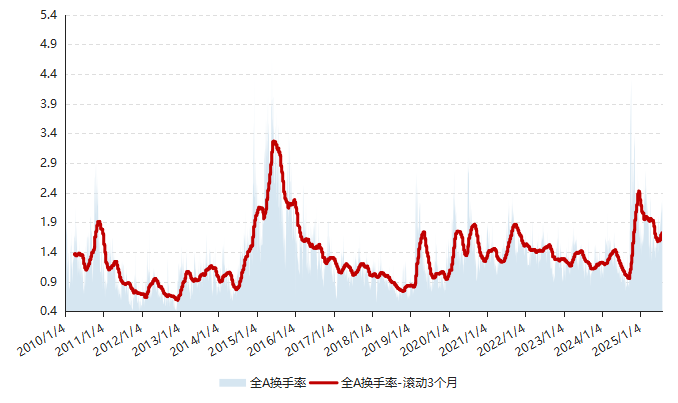

其次,現在市場有充沛的流動性和很強的交易欲望,比如融資余額逼近2萬億,兩市的日換手在2%附近(歷史高位,滾動均值水平微弱于2015年牛市)。我們也能看到今年各種概念相繼輪動,其中有基本面景氣支撐的,比如光模塊、創新藥等領域翻倍個股層出不窮,甚至3-4倍以上的個股還有不少,所以只要有相對扎實點的邏輯都會水漫金山。

全A日換手率統計數據(%)

數據來源:Wind,好買基金研究中心整理,2010/1/1-2025/7/31

最后,現在無論是十年國債利率還是銀行定存都處于極低水平,同時人民幣存款同比明顯增加,這都為中長期資金流入股市提供了較好基礎。此外,在去年924前,市場經歷了差不多接近3年的熊市,而去年924到現在還不到1年的時間,說一句人心思漲不為過,現在如果說價格趨勢馬上拐頭向下可能有點言之過早。

因此對于第一個問題,我們傾向于認為長期市場空間較為樂觀。

如果牛真的來了,投資者該如何應付?

關于第二個問題,我們認為在經歷了去年十一前后極致的逼空行情后,大多數投資者的共識是倉位優于結構。

雖然每一輪牛市都會有最強的主線脈絡,但事前就能判斷對是可遇而不可求的,所以可以先做一個相對均衡的布局,爭取以相對較低的平均價格把倉位買到一個適宜偏高的水平,這樣后續能防止倒金字塔型加倉,在操作方面會有較強的冗余。

綜合以上兩方面,我們認為當前可以逢低加倉,只要在發生類似去年924的事件前已經有較高倉位布局,那么對市場的暴漲就能少掉很多焦慮。具體到產品配置上則主要有2類:

-

主動類產品

低估值疊加產業成長。低估值的角度,好買基金公募30里的安信新常態滬港深精選、國富基本面優選等產品值得關注,這些管理人經過了十年級別的周期驗證,風格穩定;從產業成長的角度出發,景順長城環保優勢、諾安穩健回報、東吳科技創新、摩根新興動力等產品可以擇機進行配置

-

非主動類產品

建議以不同寬基或者寬基指增產品為主,輕量搭配主題基或其他強風格指數,這樣能適度避免牛市中情緒抖動易產生的追漲殺跌。

風險提示:

投資有風險。基金的過往業績并不預示其未來表現。基金管理人管理的其他基金的業績并不構成基金業績表現的保證。相關數據僅供參考,不構成投資建議。投資人請詳閱基金合同等法律文件,了解產品風險收益特征,根據自身資產狀況、風險承受能力審慎決策,獨立承擔投資風險。

重要提醒:

本文版權為新方程所有,未經許可任何機構和個人不得以任何形式轉載和發表。