當特朗普的關稅威脅再次震動市場,華爾街的“TACO交易”策略正被瘋狂追捧——逢跌買入,賭總統“雷聲大雨點小”。

然而,當“TACO交易”成為人盡皆知的財富密碼,市場開始脫敏,“狼來了”的警鈴正在華爾街回響。在數據顯露疲態、聯儲懸而未決的當下,這場圍繞特朗普關稅周期的豪賭,還能否繼續奏效?

TACO背后的邏輯

最近,TACO交易被瘋傳,該術語由Rob Armstrong在5月2日發表于《金融時報》的專欄中創造,一下子就抓住了投資者的心理。三周后,這一說法已無處不在。

TACO的意思是“Trump Always Chickens Out”,翻譯過來就是“特朗普總是退縮”。

TACO交易背后的邏輯是這樣的:在特朗普威脅征收關稅導致市場下跌后,投資者相信特朗普總會臨陣退縮從而逢低買入獲利。到目前為止,特朗普已經向投資者證明了,他很少真的執行那些極端的關稅政策,有以下例證:

● 《美-墨-加協定》豁免:特朗普對該協定覆蓋的商品給予豁免,大大降低了對墨西哥和加拿大征收額外關稅的沖擊。

● “解放日”關稅暫緩: 在4月2日發布震撼市場的“解放日”關稅聲明僅僅一周后,特朗普就暫緩實施對美國貿易伙伴的所有“對等”關稅。

● 對華關稅削減: 幾周后,特朗普大幅削減了對華高額關稅。

● 對歐盟關稅推遲: 在威脅于6月1日對來自歐盟的進口商品征收50%的關稅后,特朗普在上周末又將這些關稅的實施推遲到7月9日。對歐盟關稅推遲: 在威脅于6月1日對來自歐盟的進口商品征收50%的關稅后,特朗普在上周末又將這些關稅的實施推遲到7月9日。

因此,盡管現在市場上充滿了對貿易戰和關稅政策的擔憂,但很多投資者依然看多,認為特朗普經常說得兇但最后都會軟下來,所以市場沒必要恐慌。這也就是TACO交易的核心—市場在賭特朗普“雷聲大雨點小”。

TACO交易真的有用嗎?

從市場反應情況看,這種操作確實有效:

從3月4日宣布對加拿大、墨西哥和中國加征關稅以來,標普500指數反而上漲了2%;從4月2日“解放日”那天市場下跌之后,標普500已經反彈了接近10%;從4月11日特朗普宣布對中國征收145%關稅的那天算起,標普500更是上漲了11%。

最后,標普指數甚至已經高于上周五特朗普威脅對歐盟征收50%關稅之前的水平。

其實華爾街有很多機構已經在研究川普,看看如何從中套利。例如,野村證券的策略師就做了一項研究——如果你從2月起,每次川普放出關稅狠話的時候,做空標普500期貨,然后5天后平倉,就能獲得12%的回報。

如今,這樣的“關稅交易法”可能又要迎來新一輪機會了。因為川普最近又宣布了一系列關稅政策,包括:

1)美國鋼鐵和鋁的進口關稅將從25%翻倍到50%。

2)與此同時,美國和中國也開始互相指責對方違反了5月日內瓦的階段性協議。

3)《One Big Beautiful Bill Act》中第899條針對實施 “不公平外國稅”的國家,對非美主體征收報復性預提稅,稅率從 5% 逐年遞增至 20%。隨著貿易緊張再度升溫,華爾街的“川普周期玩家”又開始摩拳擦掌。

未來還會繼續奏效嗎?

我們認為短期內可能會,但需特別留意的是可能在“逢跌買入”時需要更加謹慎,因為“TACO 交易”已經廣為人知,市場似乎已經在慢慢脫敏,意味著跟關稅相關的下跌幅度可能不會像以前那么深。

另外,我們也需要留意"狼來了"效應。據Rosenberg Research的市場經濟學家David Rosenberg表示:“問題在于,特朗普的信譽會在什么時候受損?因為在拖延關稅這一方面,能嘗試的次數是有限的……在特朗普模仿巴甫洛夫的過程中,市場扮演了狗的角色。”

另外一個問題在于,“TACO 交易”是不是意味著投資者就不用擔心關稅或貿易戰了?

我們認為并非如此。雖然特朗普經常會在最極端的關稅威脅后退縮,但很多時候他還是推動了政策的實質變化。例如,關稅雖然不像最初威脅的那么夸張,但和特朗普上臺前比,依然是大幅提高。

換句話說,“TACO交易”不能讓我們對貿易戰的風險掉以輕心,僅僅因為“沒有最壞”并不代表“沒有壞”。因為我們還不知道這些關稅會對全球經濟和通脹造成多大實質上的影響,而股市接下來的漲跌也和這兩個方面的影響息息相關。

最新經濟數據如何?

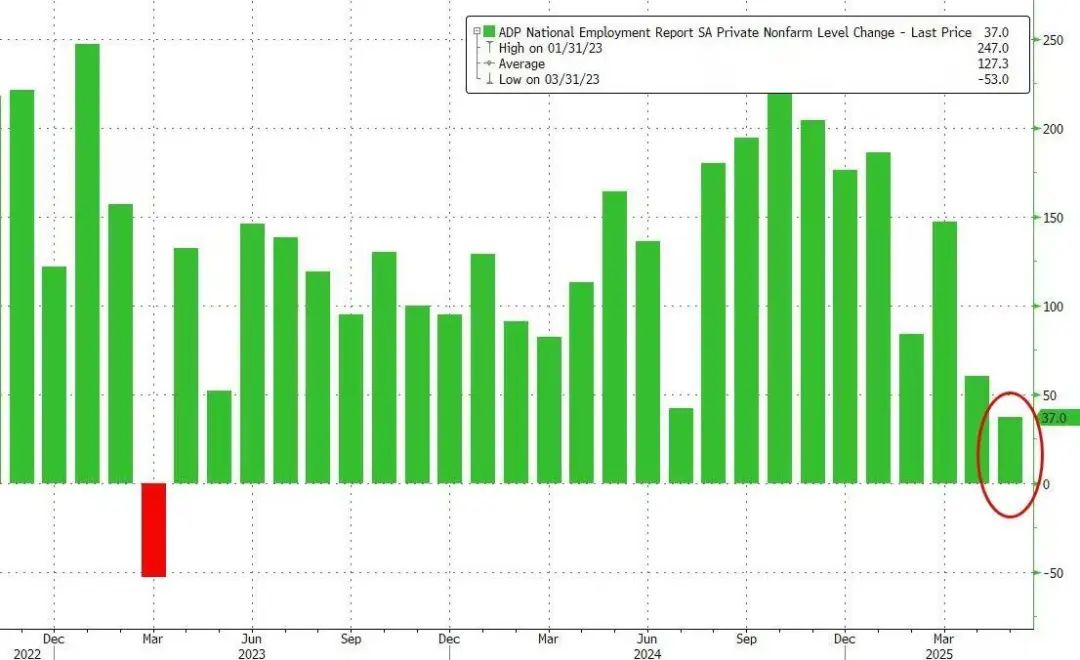

總體看上去似乎不太好。不僅ADP報告顯示的3.7萬新增私營部門就業人數遠低于預期,經濟學家對未來就業增長的預測也在持續下調。根據彭博共識預測,本周五即將公布的5月非農就業數據預計僅增加13萬個崗位。

數據來源:彭博

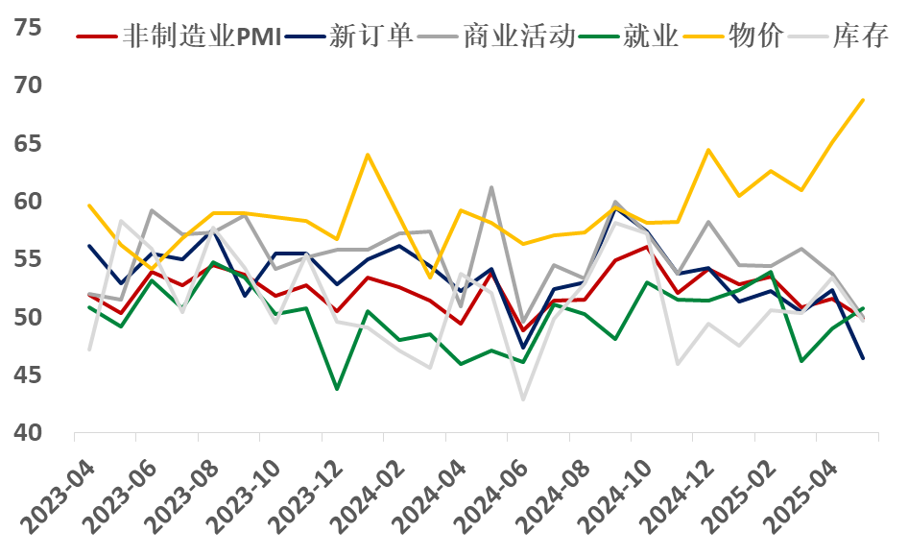

此外,更令人擔憂的是,5月ISM非制造業指數創下2024年6月以來最差表現。

數據來源:Wind

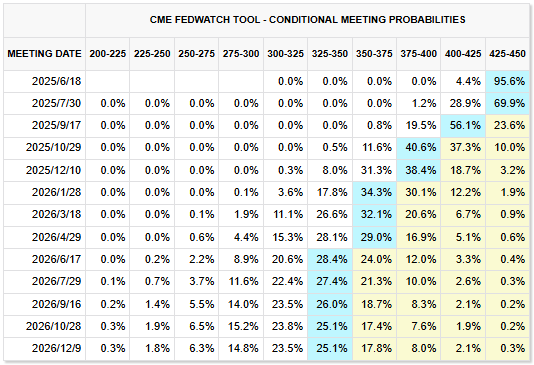

利率方面,盡管理事克里斯·沃勒近期表態仍預期年內降息,但通脹不確定性已迫使聯儲進入"空中盤旋"狀態。

數據來源:CME

如何應對TACO交易?

我們總體上還是建議,投資者能謹慎對待此類短線操作。

如果用長期視角來看,最好的做法是忽略TACO交易。因為待一切關稅政策不確定性消散,決定美股市場未來走勢的并非特朗普的關稅言論,而是美國經濟本身。

盡管目前來看,政策不確定性和財政擔憂邊際迎來好轉,但美債利率的高企意味著警報仍未解除,同時還需堤防數據下行意外帶來的尾部風險,我們繼續看好美股中的Alpha機會,中性對沖策略是當下更好的權益類配置選擇。

風險提示:

投資有風險。基金的過往業績并不預示其未來表現。基金管理人管理的其他基金的業績并不構成基金業績表現的保證。相關數據僅供參考,不構成投資建議。投資人請詳閱基金合同等法律文件,了解產品風險收益特征,根據自身資產狀況、風險承受能力審慎決策,獨立承擔投資風險。

重要提醒:

本文版權為新方程所有,未經許可任何機構和個人不得以任何形式轉載和發表。