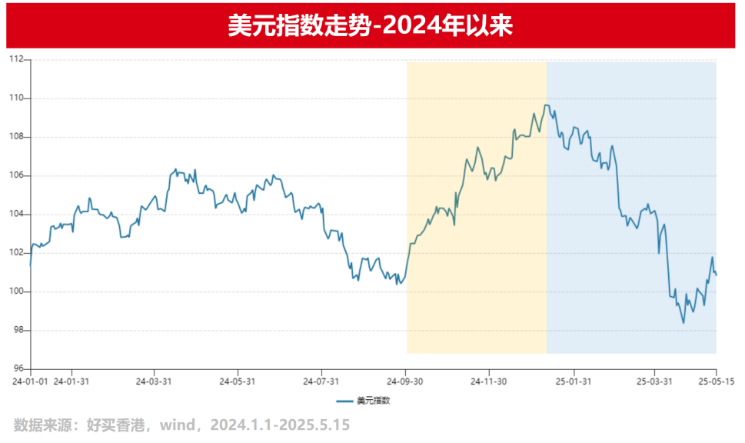

特朗普選勝期間,美元指數自2024年10月持續攀升,在2025年1月一度超過110。

然而,這種漲勢在特朗普上任后被打破,今年美元一路走弱。

4月2日,特朗普政府宣布“對等關稅”政策,僅一天美元指數從此前一個月103-104的區間水平跌至101.9。

不僅如此,特朗普反復公開批評美聯儲主席鮑威爾,引發市場對美聯儲獨立性的擔憂。4月21日,美元指數一度跌至97.92,為三年來低點。

美元作為避險資產,為什么會出現如此大的波動?有哪些非美資產的吸引力正在提升、又有哪些美元資產值得持續關注?本文對以上問題一探究竟。

關稅政策如何影響美元走勢?

一般來說,美元通常會在兩種情況下走強:

情況一:美國經濟表現顯著優于其他地區,高回報和高利率將吸引外國投資,推動美元走強,例如2018年美聯儲大幅加息期間。

情況二:全球面臨經濟危機或地緣政治不確定性加劇,美元因其流動性和穩定性而成為投資者偏好的避險資產,例如新冠疫情初期。

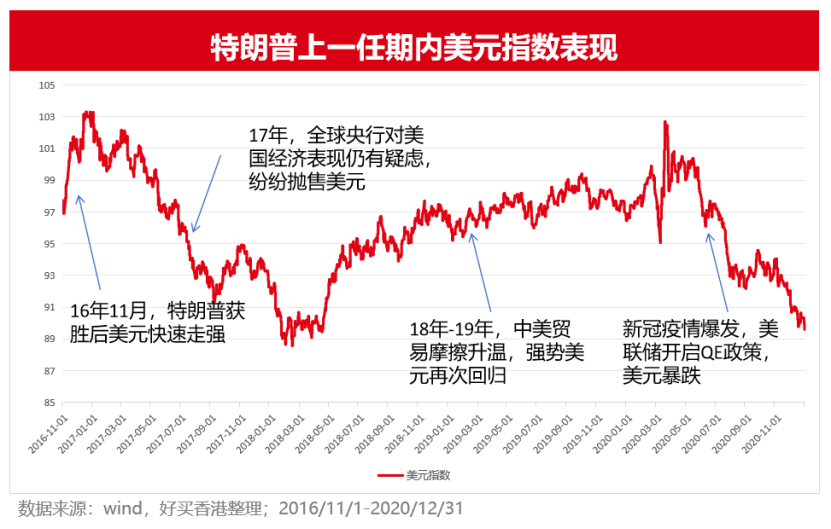

回顧特朗普上一任期,2018年初,美國實施關稅政策之后,美元重回上升通道。

但特朗普2.0關稅政策打擊范圍之廣、力度之大高遠超預期,市場對美國甚至全球經濟陷入衰退的擔憂情緒不斷加劇。與此同時,美政府關于征收、豁免和暫停關稅的政策朝令夕改,讓投資者緊張不安,美元在此背景下不斷走弱。

此外,歐洲應對特朗普2.0的政策調整提升了歐元資產的吸引力。歐洲財政政策轉向,尤其是德國、瑞典等國家放棄財政緊縮、增加國防和基礎設施支出,提振了歐洲經濟增長預期,也增加了德國債券等以歐元計價的資產供給。更多投資者和央行愿意持有歐元資產,市場對美元的相對需求下降。

美元走弱,如何應對?

一、非美資產吸引力提升

①歐洲股市

2025年以來歐洲股市表現強勢,截至5月15日,歐洲斯托克600指數年內漲7.75%,德國DAX指數大漲19.02%。

歐洲資產雖然也受到關稅政策影響,但歐洲市場具備政策和估值優勢,此外歐央行無需面對增長和通脹的兩難取舍,未來降息路徑更加通暢。

總結來看,德國超預期的財政寬松態度有望帶動德國以及歐洲整體經濟修復,盡管當前資本市場已經迅速表達,但若財政刺激能夠順利轉化為企業盈利,資金的持續回流潛力有望在中長期重塑股市估值水平,目前仍可關注歐洲與德國股市的配置價值。

②黃金

黃金具有對抗美元貶值的功能,金價長期走勢與美元指數呈負相關。同時,在全球股市遭遇風險事件沖擊時,金價的表現可能更堅挺。所以持有較多美元資產和股票資產的投資者,可以配置一部分黃金,以提高投資組合的韌性。

中長期來看,黃金作為和股債低相關性的另類資產,在組合中的配置比例保持在3%-5%,是一個較為合理的資配戰略。長期而言,全球地緣政治風險、央行持續購金等行為仍將對金價走勢形成支撐。

二、持續關注美元資產

雖然近期美元在特朗普掀起的關稅風暴中持續顛簸。但美國作為全球最大經濟體,美元類資產仍具備配置價值。

①美信用債

當前美信用債收益率仍處于歷史高位,今年以來信用利差有所走擴。當前來看歐美信用風險總體可控,美元信用債利率處于歷史較高水平,預計高票息疊加資本利得將提供不錯的收益空間,但建議對于高收益債和信貸資產保持謹慎。

②全球對沖基金

根據Preqin對沖基金指數,截至今年三月末,近三年各類對沖策略年化回報普遍在5%以上,今年以來各類對沖策略多數實現了正收益。可見,進行全球配置時,尤其是在宏觀不確定性較高的年份,在傳統的美股與美債之外,我們可以關注一些高性價比的全球對沖基金。

總結以上,雖然特朗普是個波動性的煽動者,但他并沒有辦法改變經濟周期運動的方向,只會改變漲跌幅度和頻率。經濟、政策變化反復之際,更加需要我們開闊眼界、打開思路,借助更多種的投資策略,合理把握機會,對抗高波動和高不確定性的市場。

(轉載自好買香港)

風險提示:投資于國際證券市場,除了需要承擔與國內證券類似的市場波動風險等一般投資風險之外,還面臨匯率風險等國際證券市場投資所面臨的特別投資風險,也需要投資者注意。

好買香港提醒:本文版權為好買香港所有,未經許可任何機構和個人不得以任何形式轉載和發表。如有轉載需求,請在文章下方留言。