最近的市場,久違的“熱鬧”。

一邊是科技行情的震蕩期,另一邊是特朗普關稅措施的“朝令夕改”。在全球經濟不確定性不斷加劇的背景下,如何在資產配置上找到平衡?如何做到真正的“多元化”與“低相關”?

這次,答案指向了一類產品——對沖基金。

對沖基金一直以來都給人一種神秘且高端的印象,華爾街的那些投資大佬們,幾乎個個都是對沖基金的經理,聲名顯赫如雷貫耳,比如量子基金的索羅斯,橋水基金的達里奧等等。

然而,對于許多投資者來說,對沖基金的具體運作方式、策略和投資渠道仍然是一個復雜的領域。鑒于此,好買香港推出對沖基金系列解讀,從入門到精通的實用指南,共計六篇文章,將于近期集中發布。

本期是系列專題的第一期,我們先來做個初步了解。

本期是系列專題的第一期,我們先來做個初步了解。

從零了解對沖基金,危機保護、逆勢上漲

對沖基金的起源很有意思,要從20世紀40年代說起。

一個叫阿爾弗雷德·溫斯洛·瓊斯的投資經理,覺得市場波動太大,風險太高,他琢磨出一個辦法:一邊買入股票,一邊賣空股票。這樣一來,不管市場是漲還是跌,只要他的判斷準確,就能賺錢,從此開啟了對沖基金的歷史。

簡單點說,“對沖策略”是通過對沖工具(做多、做空、杠桿、衍生品等),降低投資組合的系統性風險。

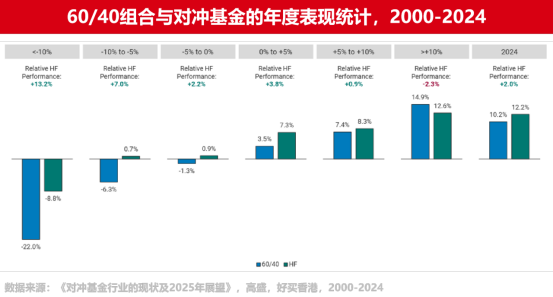

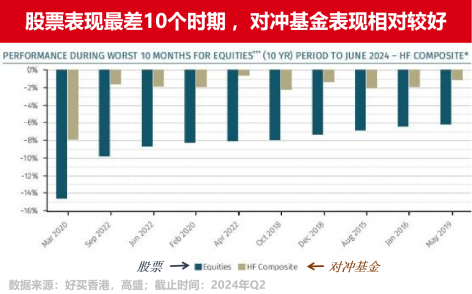

如果聚焦一些關鍵時間點,我們會發現對沖基金的一個重要特點:危機保護、逆勢上漲。

2022年,全球股市一片慘淡,標普500指數暴跌近20%,而對沖基金卻逆勢上漲,平均收益率超過8%,在低迷的市場中顯得格外亮眼。

2022年,全球股市一片慘淡,標普500指數暴跌近20%,而對沖基金卻逆勢上漲,平均收益率超過8%,在低迷的市場中顯得格外亮眼。

對沖基金如何穿越市場波動

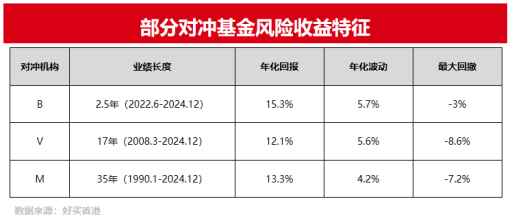

2024年,全球知名的三大多策略對沖機構Citadel、Point72、Millennium均取得了超15%的收益,表現亮眼。

以我們關注的三家全球對沖機構為例,三家機構的歷史年化回報均在10%以上,年化波動在5%左右,最大回撤不到10%。當前投資環境下,可見其性價比與吸引力。

所以我們強調對沖基金的配置意義,是為了跟風嗎?并不是,而是為應對當前行情變化的現實。

所以我們強調對沖基金的配置意義,是為了跟風嗎?并不是,而是為應對當前行情變化的現實。

首先,我們仍處于高波動率環境中。

近兩年,全球經濟增速放緩、地緣沖突頻發、美聯儲貨幣政策頻繁轉向,讓全球各大類資產左右搖擺。

而跨資產、多策略配置的全球對沖基金,是在高波動時期挖掘超額的另一個思路。利用股票多空等策略對沖工具,跨越多個市場、合理運用杠桿,尋找絕對收益,或許是投資者做好全球配置的合理選擇。

其次,對沖基金能有效分散風險。

其次,對沖基金能有效分散風險。

①投資范圍廣、策略靈活:

對沖基金多種多樣的策略復合在一起,全球的、多資產類別的廣泛覆蓋,提供了更豐富的盈利機會,這是全球對沖基金保持收益競爭力的重要基礎。

②與股債低相關:

對沖基金通常投資于多種資產類別,包括股票、債券、商品、衍生品等,這有助于投資者實現投資組合的多樣化。多樣化可以降低整體投資風險,與傳統策略的低相關性,在不確定性中挖掘超額收益。

最后,頭部對沖基金對規模的控制嚴格。要么長期封盤,要么階段性開放但嚴格控制資金流入。這種對規模的合理把控,可以避免業績被逐步稀釋。

結語

波動中開局的2025,全球大類資產的高波動與高分化,正為全球對沖基金提供更多的機會。而且在傳統股債資產投資難度加大之時,對沖基金的吸引力正在提升。

如今對沖基金已經發展出多種策略類型,包括股票多空策略、事件驅動策略、宏觀策略、相對價值策略和量化策略等。這些策略的靈活性和多樣性,使得對沖基金能夠在不同的市場環境中游刃有余。

我們將在下一篇文章中和大家詳細介紹這部分內容,并進一步給出配置對沖基金的實用建議,敬請關注!

風險提示:投資于國際證券市場,除了需要承擔與國內證券類似的市場波動風險等一般投資風險之外,還面臨匯率風險等國際證券市場投資所面臨的特別投資風險,也需要投資者注意。

好買香港提醒:本文版權為好買香港所有,未經許可任何機構和個人不得以任何形式轉載和發表。如有轉載需求,請在文章下方留言。